Co to jest e-bilanz w Niemczech?

E-bilanz, czyli e-bilans, jest bilansem w formie elektronicznej. Zgodnie z § 5b niemieckiej ustawy o podatku dochodowym (EStG), niektórzy podatnicy muszą przedkładać organowi podatkowemu bilans wraz z rachunkiem zysków i strat w formie elektronicznej. Ten obowiązek sprawozdawczy rozpoczął się w 2014 roku.

Kto jest zobowiązany do składania e-bilanz?

Obowiązkowa sprawozdawczość e-bilanz dotyczy podatników (przedsiębiorstw i osób fizycznych), którzy sporządzają sprawozdania finansowe i generują przychody z zysku (Gewinneinkünfte). Należą do nich:

- Podmioty gospodarcze zgodnie z kodeksem handlowym.

- Osoby nie prowadzące działalności gospodarczej, jeżeli zysk w roku obrotowym przekracza 60.000 EUR lub obrót przekracza 600.000 EUR.

- Osoby fizyczne prowadzące działalność gospodarczą na własny rachunek, w tym rolnicy i leśnicy, którzy podlegają obowiązkowi księgowemu lub dobrowolnie prowadzą ewidencję.

Dodatkowo bilans elektroniczny musi być sporządzony w następujących przypadkach:

- Otwarcie bilansu przy zakładaniu firmy.

- Zaprzestania działalności w przypadku sprzedaży lub zamknięcia firmy.

- Zmiana sposobu obliczania zysku.

Każdy, kto musi przeprowadzić kalkulację nadwyżki dochodów (EÜR), jest zwolniony z tego procesu i dlatego e-bilans nie ma na niego wpływu.

Jaki format danych musi mieć niemiecki e-bilans?

Formatem pliku dla elektronicznego przekazu jest XBRL (eXtensible Business Reporting Language), który jest standardem informacyjnym dla sprawozdawczości biznesowej opartym na XML. Został on opracowany specjalnie w celu automatyzacji informacji biznesowych.

Podatnicy powinni korzystać z oprogramowania księgowego, które obsługuje format XBRL. Format ten jest obowiązkowy dla elektronicznego bilansu.

Co to jest taksonomia e-bilanz?

Format e-bilanz jest oparty na specjalnym schemacie zwanym taksonomią, który może być zmieniany co roku przez Federalne Ministerstwo Finansów. Aby spełnić wymagania sprawozdawczości e-bilanz, każde konto księgi głównej podatnika musi być odwzorowane w taksonomii.

Obok głównej taksonomii istnieją specjalne taksonomie branżowe (np. dla przedsiębiorstw z sektora finansowego, ubezpieczeniowego, zdrowotnego lub rolniczego). Ze względu na szczegółową strukturę taksonomii, mapowanie ksiąg głównych jest wymagającym procesem.

Jak przekazać dane e-bilanz

Zapis elektroniczny jest przesyłany za pośrednictwem portalu internetowego urzędu skarbowego (zwanego ELSTER), do czego wymagany jest certyfikat. Certyfikat zapewnia identyfikację właściciela i umożliwia mu przesłanie elektronicznego bilansu za pośrednictwem portalu ELSTER.

Jakie dane musi przesyłać e-bilans?

- bilans podatkowy lub bilans handlowy z uzgodnieniem,

- podatkowy rachunek zysków i strat,

- rachunek zysków i strat,

- dla spółek osobowych rozwinięcie kont kapitałowych,

- dla jednoosobowych działalności gospodarczych i spółek osobowych określenie dochodu do opodatkowania,

- harmonogram środków trwałych (od 2017 r.)

- podatkowe porównanie składników majątku przedsiębiorstwa (obowiązkowe od 2021 r., ale do tego czasu dobrowolne),

- modyfikacje podatkowe (takie jak uzgadnianie czy przeklasyfikowanie).

Jak SNI może Ci pomóc?

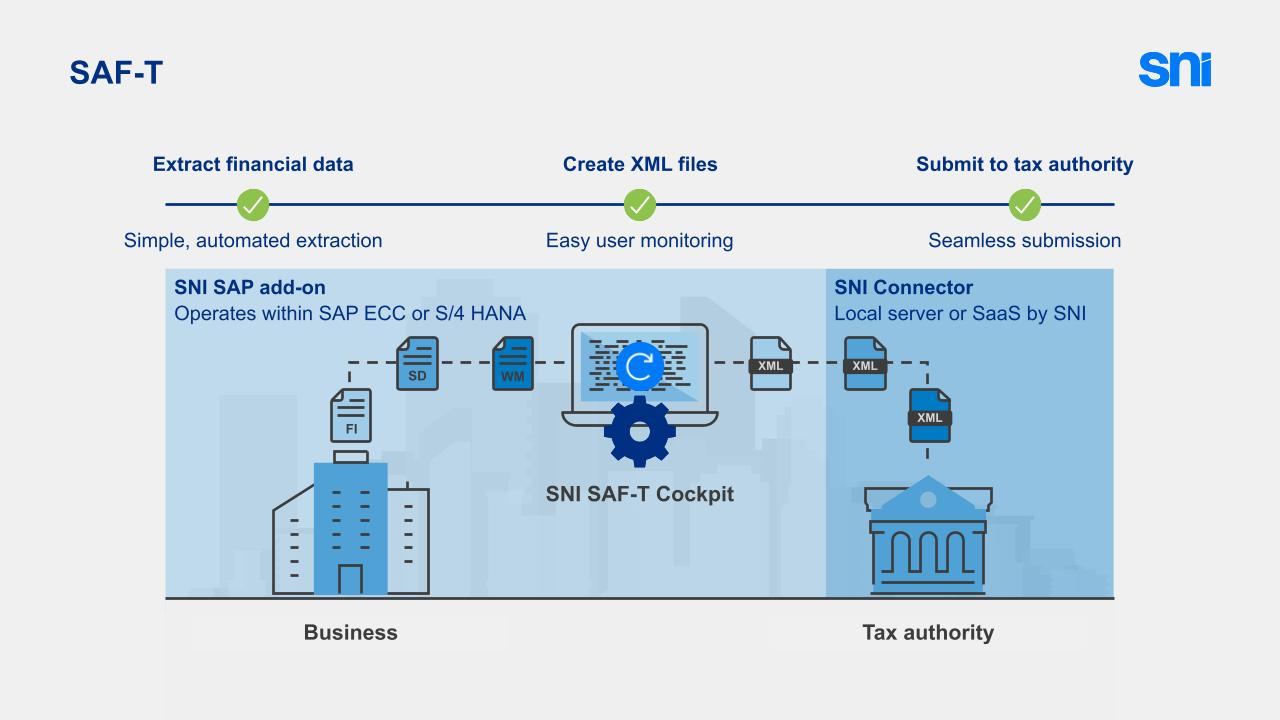

Rozwiązanie SNI jest certyfikowane przez SAP i działa w systemie SAP. Rozwiązanie obejmuje mapowanie kont księgi głównej do schematów (taksonomii) e-bilanz.

Z pobranych danych w SAP automatycznie tworzony jest elektroniczny dokument bilansu i rachunku zysków i strat. Na koniec SNI dostarcza e-dokumenty do portalu rządowego bezpośrednio z SAP za pomocą konektora (on premise lub w chmurze).

Jeden partner dla wszystkich krajów.

W SNI naszym głównym celem jest bycie globalnym partnerem, który pomaga naszym klientom zachować zgodność z przepisami w stale zmieniającym się cyfrowym świecie.

Rozwiązanie end-to-end: wszystkie trzy główne etapy w jednym dodatku do SAP.

SNI obejmuje wszystkie trzy główne warstwy cyfrowego raportowania podatkowego:

- ekstrakcję danych z systemu SAP

- mapowanie i przetwarzanie danych

- komunikacja z organami podatkowymi