Norveç, SAF-T mevzuatını 2017 yılında uygulamaya geçirmiştir. Norveç’teki SAF-T raporlaması, Ocak 2020’den itibaren zorunlu hale gelmiştir. Cirosu 5 milyon NOK’tan az olan ve verilerini elektronik olarak yayınlamamış şirketler, bu zorunluluktan muaf tutulmuştur

Vergi idaresi tarafından talep edilmediği sürece, vergi mükellefi Norveç SAF-T’sini göndermek zorunda değildir.

Norveç’teki SAF-T raporlama formatı nedir?

E-format, bilgisayar tarafından işlenebilir XML formatında olup, esas olarak işlemsel verileri içerir.

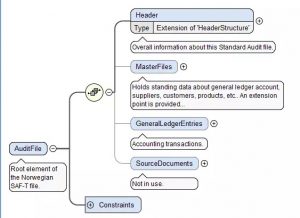

Norveç’teki standart denetim dosyasının şeması, aşağıdakilerden oluşmaktadır:

E-format, bilgisayar tarafından işlenebilir XML formatında olup, esas olarak işlemsel verileri içerir.

Norveç’teki standart denetim dosyasının şeması, aşağıdakilerden oluşmaktadır:

SAF-T Norveç gereklilikleri

Header (Başlık)

Dosya, üretildiği yazılımın adı, SAF-T’nin gönderildiği şirket ve kullanılan seçim kriterleri gibi genel bilgileri içerir. Ayrıca, gelir kurumlarının gerekli ek bilgileri belirtmesini sağlayan bir genişletme alanı sunulmuştur. Zorunludur.

MasterFiles (Ana dosyalar)

“Defteri kebir hesabı, tedarikçiler, müşteriler, ürünler gibi temel verileri içerir. Gelir kurumlarının vergi oranı tabloları gibi ek öğe veya yapıları belirtebilmesini sağlayan bir genişletme alanı da sunulmuştur. Zorunludur.

MasterFiles (Ana dosyalar) kapsamındaki veriler

Muhasebe sistemindeki tüm hesaplar, kodlar vb. veriler, dosyaya dahil edilmeyebilir; ancak bu, dosyanın amacına bağlıdır. Eğer tüm bu veriler gerekli değilse, sadece eklenen verilerde kullanılan hesaplar, yani işlem gören veya açılış veya kapanış bakiyesi olan hesaplar eklenmelidir. Dosyanın amacı sistemler arasında veri aktarmak ise, tüm hesaplar, kodlar vb. öğelerin dahil edilmesi gerekebilir. SAF-T dosyasının dışa aktarımı sırasında bu seçimin yapılması tavsiye edilir.

Verilerin Norveç Vergi İdaresi’ne (Skatteetaten) aktarımı sırasında, genel bir kural olarak, tüm hesaplar, kodlar, vb. eklenmelidir. Bununla birlikte, aşağıdaki sınırlamalar geçerlidir.

General Ledger Accounts (Defteri kebir hesapları) (zorunlu)

Şirketin defteri kebir hesapları

Customers (Müşteriler) (isteğe bağlı)

Şirketin müşterileri

Suppliers (Tedarikçiler) (isteğe bağlı)

Şirketin tedarikçileri

TaxTable (Vergi Tablosu) (isteğe bağlı)

Şirketin cari vergi tabloları

AnalysisTypeTable (Analiz türü tablosu) (isteğe bağlı)

Analiz kodu tanımlayıcılarını içeren tablodur. İşlem verilerini daha ayrıntılı şekilde belirtmek için kullanılır. Örnekler arasında maliyet birimi, maliyet merkezi, proje, departman, sağlayıcı, defter türü, çalışanlar vb. bulunur. Defter türü (bilagsart) ise her zaman tüm işlemlerde kullanılmalıdır.

Owners (Sahipler) (isteğe bağlı)

“Şirketin sahipleri hakkında bilgi içerir”

General Ledger Entries (Defteri kebir girişleri) (zorunlu)

Muhasebe işlemleri

SNI SAP Çözümü size nasıl yardımcı olabilir?

SNI çözümü, SAP modüllerinizden periyodik muhasebe ve KDV verilerini toplayarak bir elektronik SAF-T belgesi oluşturur. Bu sayede, çözümümüz denetim durumlarında uyumlu kalmanızı sağlar ve dijital vergi raporlama sürecinizi büyük ölçüde kolaylaştırır.